US-Wahlen und Börse: Wie Wahljahre saisonale Markttrends prägen

Das Börsenmotto „Sell in May and go away“ oder der Begriff der ,,Jahresendrallye’’ sind bei Investoren inzwischen wohlbekannt. Vielfältiges Research hat sich solchen saisonalen Mustern gewidmet und daher sind diese Effekte ein inzwischen gut dokumentiertes Phänomen. Vor dem Hintergrund der im November 2024 anstehenden US-Präsidentschaftswahl sind wir in einem Research-Projekt der Frage nachgegangen, ob sich diese saisonalen Effekte in Wahljahren bestätigen oder ob es Besonderheiten gibt. Schließlich herrscht in Wahljahren häufig größere Unsicherheit, da politische Entscheidungen und deren mögliche wirtschaftliche Folgen schwer vorhersehbar sind.

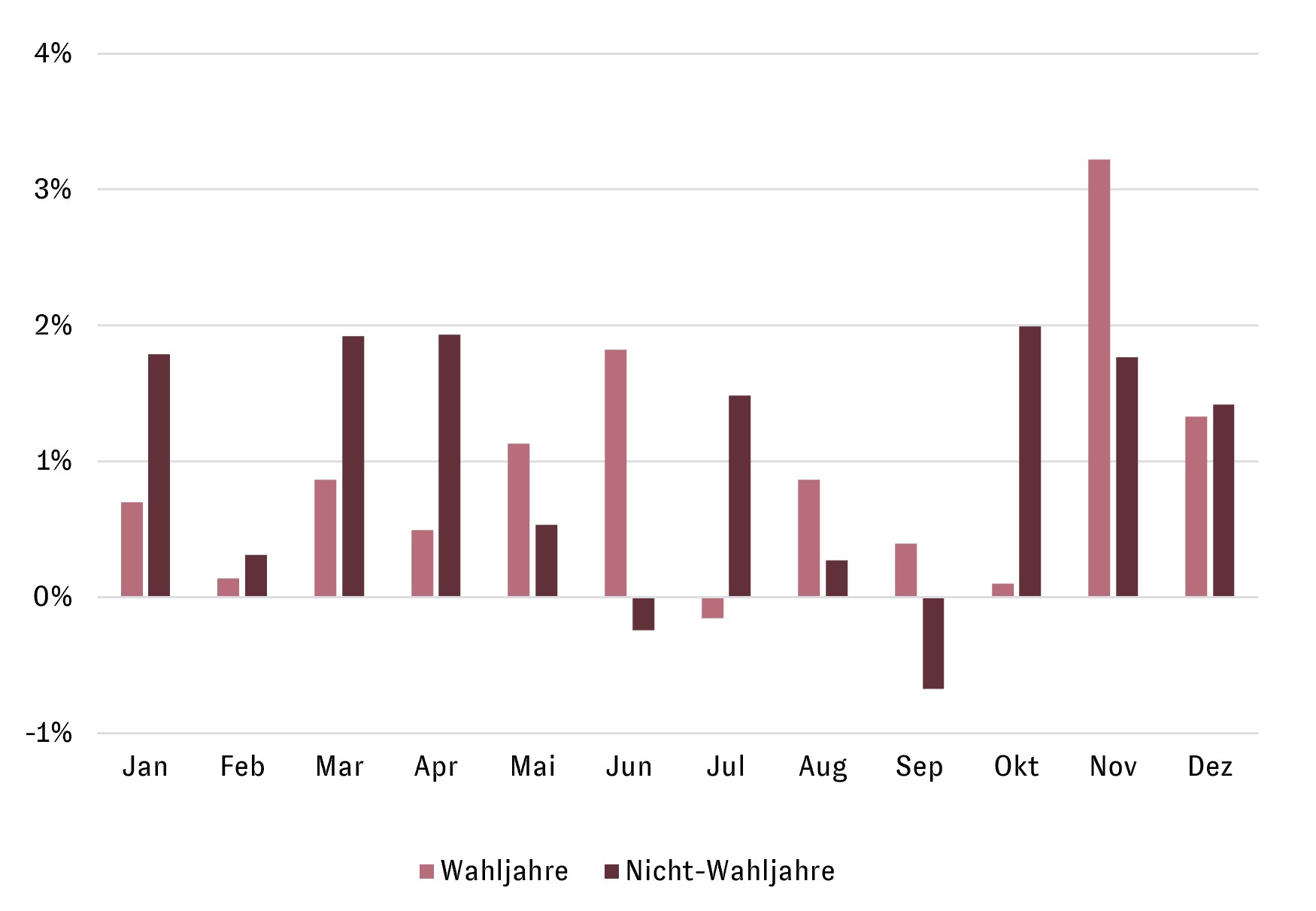

Im historischen Vergleich zwischen den 18 Wahljahren seit 1950 und den Nicht-Wahljahren bestätigt sich generell das saisonale Muster. Auffallend in Wahljahren sind die tendenziell schwächeren Monate zu Jahresbeginn sowie ein bemerkenswert schwacher Oktober.

Monatliche Performance des S&P 500 (in USD) von 1950 - 2023 (Median)

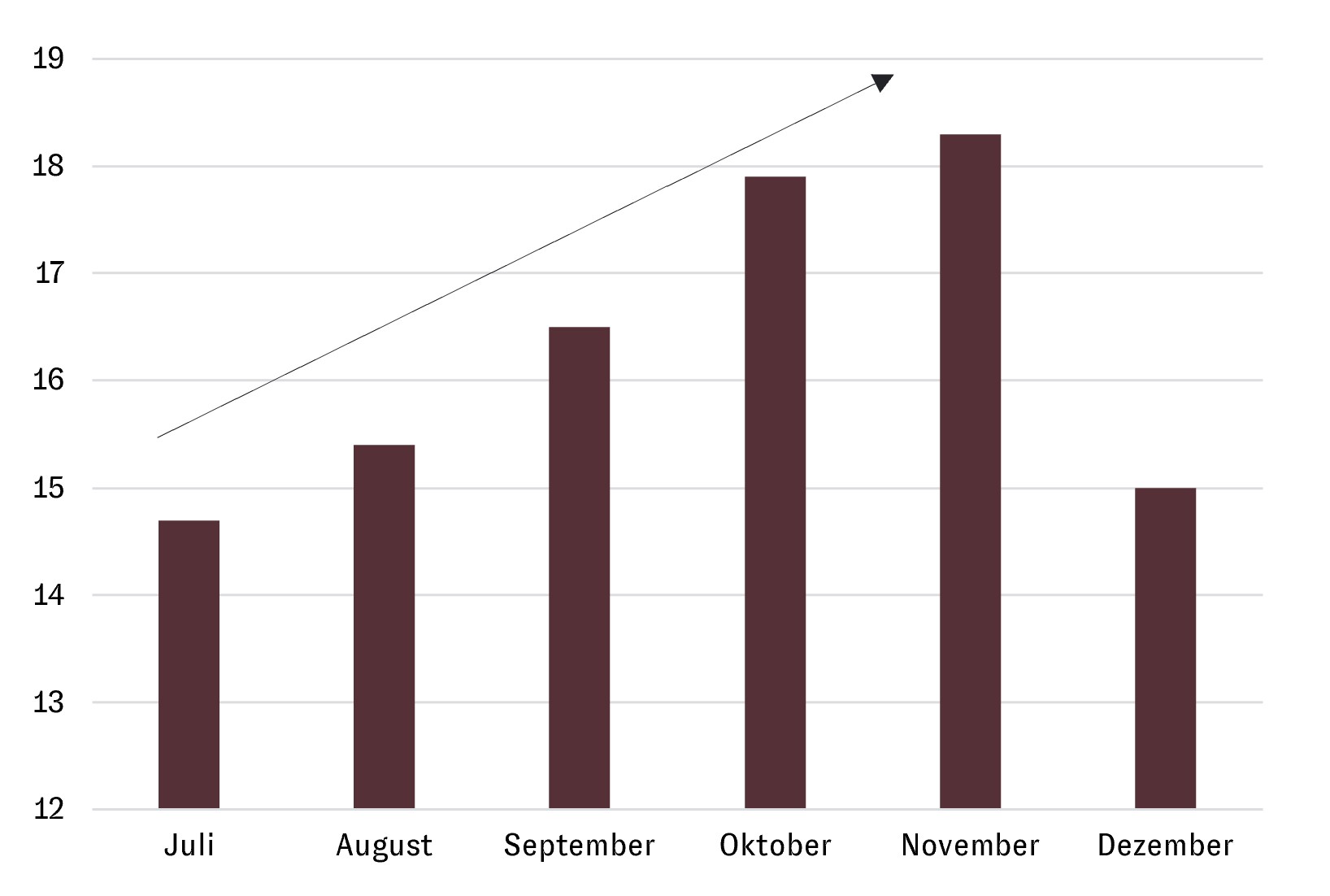

Dieser Oktobereffekt könnte tatsächlich mit der unmittelbaren Nähe zu dem US-Wahltermin Anfang November in Verbindung gebracht werden. Im Gegensatz dazu tendiert der Markt nach der Wahl, sobald Klarheit über den Wahlausgang herrscht, oft zu einer Erholungsphase, was zu einer stärkeren Performance in den letzten Monaten des Jahres führen kann. Gestützt wird diese Argumentation durch den steigenden Anstieg der Volatilität am US-Aktienmarkt in den Vormonaten zur Wahl. Hier äußert sich die erhöhte Unsicherheit, die sich dann in den letzten Wochen des Jahres auflöst und zu einer dann doch insgesamt ähnlich hohen Performance des Aktienmarktes im 4. Quartal der Wahljahre führt.

Durchschnittliche historische Volatilität* des S&P 500 im 2. Halbjahr in Wahljahren 1928-2020 (in Prozent)

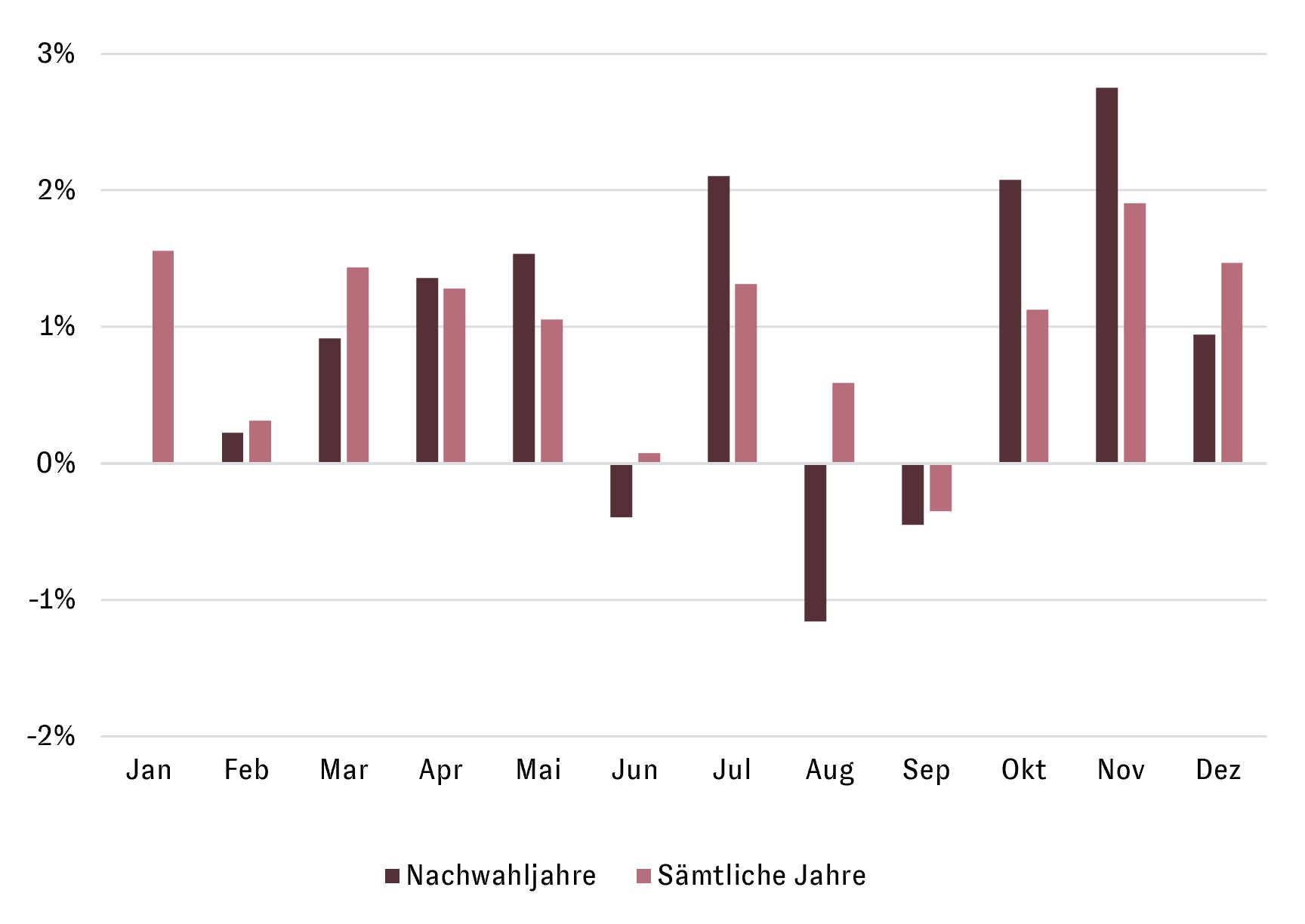

Für den weiteren Ausblick ist neben dem Wahljahr auch interessant, wie sich die Performance im Quartal der Amtseinführung historisch präsentiert hat. Bei erster Betrachtung zeigt das 1. Quartal eine unterdurchschnittliche Wertentwicklung. Auf den zweiten Blick zeigt sich jedoch, dass der Januar besonders freundlich war, wenn die Partei des Amtsinhabers im Präsidentschaftsamt bestätigt wurde. Dagegen verzeichnete der Aktienmarkt Kursverluste, wenn die Partei des Amtsinhabers nicht wiedergewählt wurde.

Übergeordnet bestätigen sich die saisonalen Muster weitgehend auch in Nachwahljahren.

Monatliche Performance des S&P 500 (in USD) von 1950 – 2023 (Median)

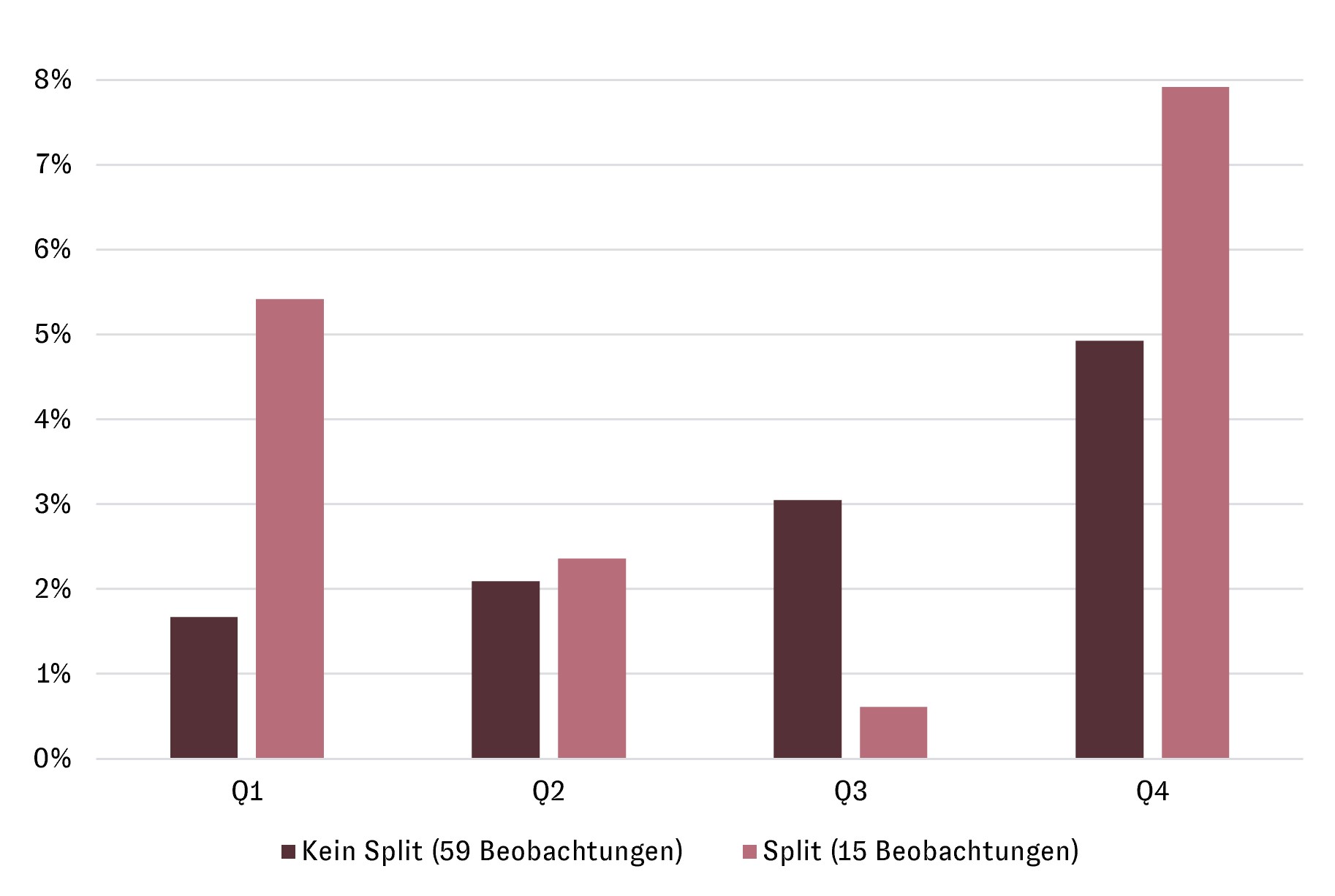

Im Rahmen unserer Untersuchung kam die weiterführende Fragestellung auf, ob generell ein Split im US-Kongress wesentliche Auswirkungen auf die Aktienmarktperformance hat.

Zur Erläuterung: Der US-Kongress besteht aus zwei Kammern: dem Senat und dem Repräsentantenhaus. Ein Split im Kongress liegt vor, wenn eine politische Partei eine Kammer (z. B. den Senat) kontrolliert, während die Gegenpartei die Mehrheit in der anderen Kammer (z. B. dem Repräsentantenhaus) hält. Dies kann die Gesetzgebung erschweren, da beide Parteien oft unterschiedliche politische Prioritäten verfolgen und Kompromisse notwendig sind, um Gesetze zu verabschieden. Die Ergebnisse zeigen, dass historisch ein Split sogar mit einer höheren Wertentwicklung verbunden war.

Performance des S&P 500 (in USD) je Quartal von 1950 – 2023 (Median)

Ein möglicher Erklärungsansatz dafür ist, dass es im Falle eines Splits schwieriger wird, umfangreiche Gesetzesänderungen oder radikale politische Maßnahmen zu verabschieden. Die politische Pattsituation reduziert Unsicherheit und sorgt dafür, dass bestehende wirtschaftliche Rahmenbedingungen oft bestehen bleiben, was dem Markt zugutekommen kann. Für Unternehmen und Investoren bedeutet es mehr Stabilität und Planbarkeit, da größere regulatorische oder steuerliche Veränderungen unwahrscheinlicher sind.

Unser Fazit

In der Tendenz bestätigen sich die bekannten saisonalen Muster auch in US-Wahljahren. Gerade die Wochen nach der Präsidentschaftswahl und damit das gesamte 4. Quartal waren im Durchschnitt mit einer sehr freundlichen Wertentwicklung verbunden. Allerdings muss im Vorfeld der Wahl mit einer höheren Schwankungsbreite am Aktienmarkt gerechnet werden. Übrigens: In den 19 Präsidentschaften von 1950 bis 2020 hat der S&P 500 in lediglich drei Fällen am Ende der Präsidentschaft niedriger als zu Beginn der Präsidentschaft notiert. Die Analyse bestätigt unseren Blickwinkel, dass „politische Börsen kurze Beine haben“. Oder anders ausgedrückt: Für die Performance von Aktien sind konjunkturelle Entwicklungen und die damit verbundenen Auswirkungen auf Unternehmensergebnisse maßgeblich. Politische Geschehnisse sind es erst dann, wenn sie deutliche Folgen für die Wirtschaft mit sich bringen.

Rechtlicher Hinweis

Diese Veröffentlichung dient unter anderem als Werbemitteilung. Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von AURETAS zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von AURETAS wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von AURETAS zulässig. Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.